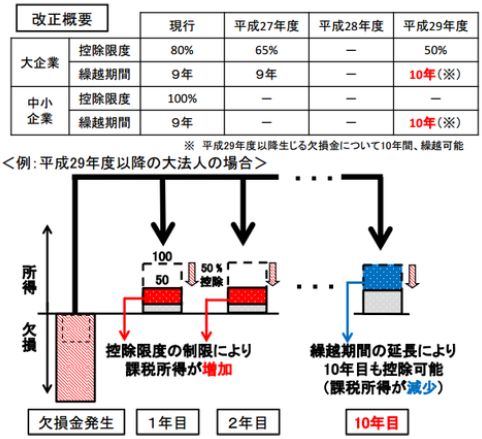

欠損金の繰越控除縮小

大法人の欠損金の繰越控除制度の所得制限が現行の80%から65%⇒50%と2段階に引き下げられます。

また、欠損金の繰越期間が10年(現行9年) に延長されます。

(1) 大法人の欠損金の繰越控除制度の所得制限

青色申告書を提出した事業年度の欠損金の繰越控除制度、青色申告書を提出しなかった事業年度の災害による損失金の繰越控除制度における控除限度額について、次のとおり、段階的に引き下げる。

① 平成27年4月1日から平成29年3月31日までの間に開始する繰越控除をする事業年度について、その繰越控除前の所得の金額の100分の65相当額(現行100分の80相当額)とする。

② 平成29年4月1日以後に開始する繰越控除をする事業年度について、その繰越控除前の所得の金額の100分の50相当額とする。

(2) 中小法人等については、現行どおり制限なし。

中小法人等については、所得制限は従来どおりないまま、欠損金の繰越期間が延長され、有利な改正となっています。

(3) 欠損金の繰越期間

青色申告書を提出した事業年度の欠損金の繰越期間、青色申告書を提出しなかった事業年度の災害による損失金の繰越期間を 10 年(現行9年)に延長する。

これに伴い、欠損金の繰越控除制度の適用に係る帳簿書類の保存期間、法人税の欠損金額に係る更正の期間制限、法人税の欠損金額に係る更正の請求期間を10年(現行9年)に延長する。

この改正は、平成29年4月1日以後に開始する事業年度において生じた欠損金額について適用する。

(4) 法人住民税・法人事業税

法人住民税及び法人事業税について、欠損金の繰越控除制度等に関する国税における諸制度の取扱いを踏まえ、所要の措置を講ずる。

【ポイント】

中小法人等については、所得制限は従来どおりないまま、欠損金の繰越期間が延長され、有利な改正となっています。

帳簿書類の保存期間が10年間となっているのは、会社法における帳簿保存期間10年に合わせたものと考えられます。

大法人の欠損金の繰越控除制度の所得制限が現行の80%から15年度65%、16年度50%と引き下げられます。

繰越期間は現行の9年を、17年度以後の欠損金から10年に延長。