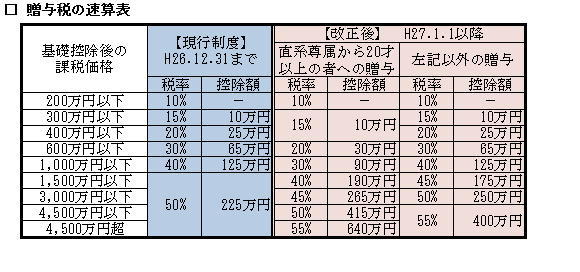

一般贈与(暦年課税贈与)における税率構造の見直し

贈与税の最高税率を相続税に合わせる一方で、高齢者の保有する資産を現役世代により早期に移転させ、その有効活用を通じて経済活性化を図ろうと、平成25年度税制改正では贈与税の暦年課税制度について、以下の見直しが行われています。

(1) 直系尊属からの贈与に係る贈与税の税率特例の創設

20歳以上の者が、直系尊属(父母・祖父母等)から財産の贈与を受けた場合について、一般の贈与よりも

おおむね低い贈与税率を適用する措置が設けられました。

(2) 贈与税の暦年課税制度の税率構造の見直し

課税価額が1,000万円超1,500万円以下について、贈与税率を45%に緩和する一方で、課税価額3,000万円超

については税率が55%とされました(現行の最高税率は、課税価格1,000万円超について税率50%)。

これらの改正は平成27年1月1日以後の贈与により取得する財産に係る贈与税について適用されます。

例えば、孫が直系尊属である祖父母から贈与を受け、その後贈与者が死亡した場合、相続税の計算においては、その贈与者の相続で孫が相続又は遺贈により財産を取得していない限り、贈与財産の価額は相続財産に加算されません。孫への贈与は、一世代飛ばして財産を移転することができるため、相続税対策の1つとして有効です。なお、実行にあたっては財産の額や内容、贈与者・受贈者の年齢などを十分に考慮しながら、計画的に進めていくことが重要となります。