「保険年金」に係る最高裁判決を受けた対応

1.保険年金の課税の経過

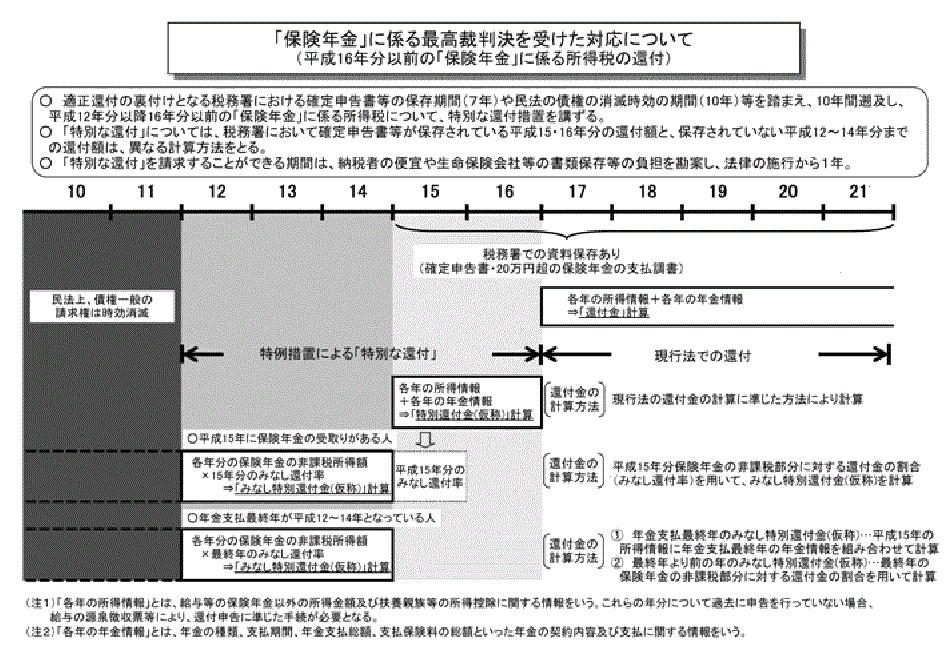

相続により取得した年金払い特約付生命保険金に対して、相続税が課税されたものに対し所得税が課税されるのは二重課税となり違法であるとした最高裁の判決がありました(平成22年7月6日)。

この判決を受けて、国税庁は、平成22年10月から年金受給時に源泉徴収をされていた人や確定申告を行っていた人に対する更正の請求又は還付申告の周知を行っています。ただし、現行税法では納め過ぎとなっている所得税を還付できるのは過去5年分(平成17年~21年)が限度となります。

そこで、還付することができない平成16年以前分の所得税相当額の特別な還付を行うために、特別還付金を支給する措置を講じることにしました。

2.特別還付金の詳細

相続又は贈与税等に係る生命保険契約等に基づく年金(以下「保険年金」といいます。)の受取人である者又はその相続人に対し、平成12年分以後の各年分の保険年金にかかる所得(以下「保険年金所得」といいます。)のうち、所得税が課されない部分の金額に対応する所得税に相当する給付金(以下「特別還付金」といいます。)を支給します。ただし、当該年分の所得税について、国税通則法の規定による更正を行うことができる場合、又は期限後申告書を提出することができる場合は除きます。

対象が平成12年分以降とされたのは、適正還付の裏付けとなる税務署における確定申告書等の保存期間(7年)や民法の債権の消滅時効の期間(10年)等を踏まえてのことです。

(1)手続

特別還付金の支給を受けようとする者は、特別還付金の額等を記載した特別還付金請求書に特別還付金額の計算明細書等を添付して税務署長に提出します。

(2)請求期間

この還付請求ができるのは、納税者の便宜や生命保険会社等の書類保存等の負担を勘案し、平成23年度改正法の施行から1年間となっています。

(3)特別還付金の額

その年分に応じて、次に掲げる金額とします。税務署において確定申告書等が保存されている平成15~16年分と保存されていない平成12~14年分で、計算方法が異なります。

(a)平成15 年分以後の各年分

| 区分 | 特別還付金の額 |

| その年分の所得税につき申告書を 提出している者 |

その申告書に係る所得税額から保険年金所得に対する取扱い変更後の所得税額を控除した金額 |

| その年分の所得税につき申告書を 提出していない者 |

次に掲げる金額のうちいずれか多い金額(取扱い変更後において還付すべき税額がある場合に限る) イ:保険年金所得に対する取扱い変更前の所得税額から 当該変更後の所得税額を控除した金額 ロ:保険年金所得の所得減少額の10%相当額 |

| 区分 | 特別還付金の額 |

| 保険年金の最終支払年が平成15年以後である者 | その年分の保険年金所得の所得減少額に平成15年分のみなし特別還付金割合(*)を乗じて計算した金額 (*)みなし特別還付金割合:その年分の保険年金の所得減少額のうちに みなし特別還付金基準額(その年分の保険年金に係る上記(a)イ又はロに掲げる金額の いずれか多い金額)の占める割合 |

| 保険年金の最終支払年が平成12年~平成14年である者 | (a)最終支払年分 最終支払年分の保険年金所得を平成15年分の保険年金所得とみなして計算したみなし特別還付金基準額 (b)最終支払年分以外の年分 その年分の保険年金所得の所得減少額に最終支払年分の保険年金所得を平成15年分の保険年金所得とみなして計算したみなし特別還付金割合を乗じて計算した金額 |

(税制調査会資料)

3.特別還付金の留意事項

特別還付金には還付加算金に相当する金額が加算されます。この特別還付金及び還付加算金に対して、所得税及び個人住民税は課されません。また、5年を超える還付において、個人住民税については各地方団体の判断に任せられます。

4.実務のポイント

課税庁の決定は、23年度改正法の施行から2年を経過した後は行うことができなくなるため、特別還付金の支給を受ける権利及び特別還付金を徴収する権利は、2年間行使しないことで、時効により消滅します。

特別還付金の請求期間は1年と大変短いため、迅速に対応する必要があります。